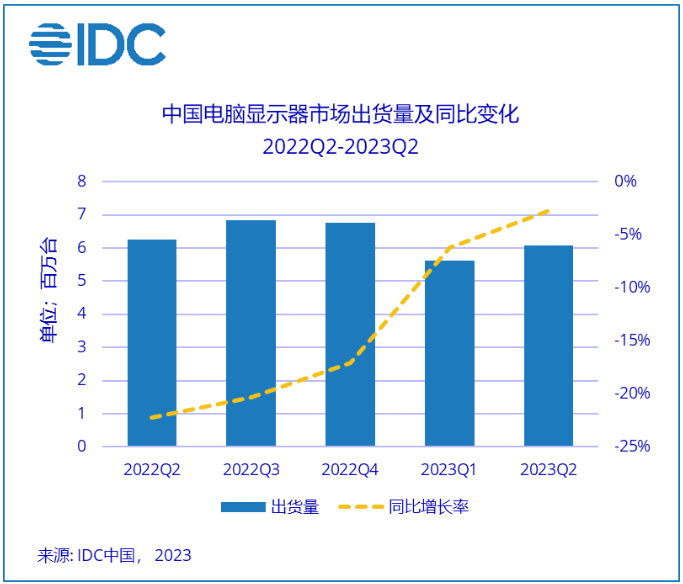

9月20日,国际数据公司(IDC)电脑显示器季度跟踪报告显示,2023年上半年,中国电脑显示器市场出货量约为1169万台,同比下降4.4%;其中二季度出货约607万台,同比下滑2.7%,为2021年第三季度以来连续八个季度同比下跌。

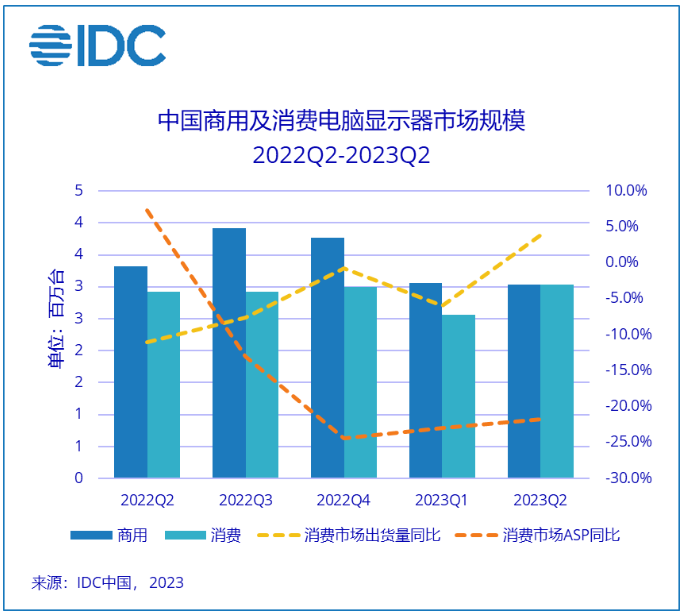

根据IDC数据,显示器商用市场二季度出货量约为303万台,同比下跌8.5%,延续2022年以来的下跌趋势; 而消费市场二季度出货量约为304万台,同比上涨3.9%,扭转了自2021年三季度以来的下跌。且消费市场出货量自2021年以来首次超过商用市场。消费市场在二季度的回暖一方面受“6.18”促销的推动,另一方面也与不断下调的价格有关。2023年第二季度消费侧显示器平均销售单价为148美元,同比降幅达21.8%,价格回落至2021年前水平。

消费者对显示器面板的购买倾向同样反映出市场变化。IDC显示,二季度消费市场VA屏显示器出货量同比增加26.8%,而IPS屏出货量同比下降6.4%。相比于IPS屏,传统的VA屏有着响应速度慢,易拖影等问题。其出货量的持续增加一方面受益于厂商不断提升的面板技术缩小了两种面板之间的显示差距,另一方面则要归功于VA屏产品相对低廉的价格。二季度IPS屏显示器平均销售单价为164美元,同比下降17.7%;而VA屏显示器平均销售单价为124美元,同比下降近30%。从消费者对面板的选择可以看出,谨慎的市场环境下较低的价格更容易打开消费者的钱袋。

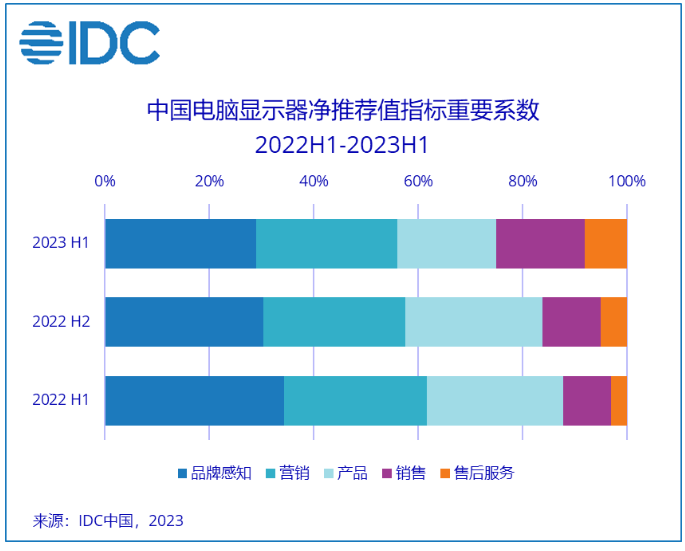

根据IDC最新一期消费终端净推荐度(NPS)调研,影响电脑显示器品牌推荐度的五大指标也反映出了市场现状。品牌与营销类指标对消费者NPS的影响保持领先,产品类指标贡献度出现下降,销售与服务指标贡献度则逐渐上升。IDC认为,这表明显示器产品处于技术更新缓慢的周期。由于显示器产品近期缺乏足够的迭代与技术升级,使得产品力难以成为捕获用户心智的关键。而良好的品牌形象、有竞争力的价格、精准的营销以及超越竞品的销服能力是获得消费者认可的重要因素。

需要注意的是,OLED与mini-LED显示器二季度出货量均出现了大幅增长,这说明部分消费者依然愿意为创新技术与更好的体验买单。长期来看,技术与产品的迭代升级也是不容忽视的竞争要素。

IDC中国研究经理王楷表示,2023年上半年宏观经济增长不及预期,市场与消费者都处于更为理性和谨慎的阶段,对实用性和性价比的追求贯穿了几乎整个消费终端市场。现阶段对各厂商在品牌与渠道方面的建设能力提出了更高的挑战。能否提升从品牌营销到销服全链路的能力,并且持续性地投入产品研发和技术创新,成为消费者心目中的“推荐”品牌,是厂商进一步获得竞争优势的关键。