一、OCA 光学胶:光学透明的特种双面胶

OCA(Optically Clear Adhesive)光学胶,主要是指用于两 层光学组件之间相互粘结的、无基材的特种双面胶膜;简而言之, OCA 就是光学透明的一层特种双面胶。OCA 光学胶的结构分三层, 中间是无基材的光学丙烯酸压敏胶,上下两层为光学离型膜。

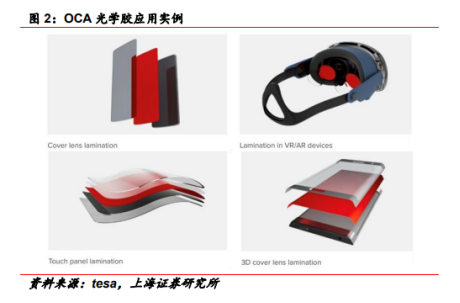

OCA 光学胶主要应用于显示触控领域中作为不同组件之间的 粘合剂。例如,OCA 光学胶可以应用于手机、平板电脑、智能手 表、车载中控、带触控的笔记本、电容触控的会议平板等产品中 的显示触控模组中。另外,OCA 光学胶也可以用于光学镜头中镜 片的组装及其他光学器件的粘结和组装。

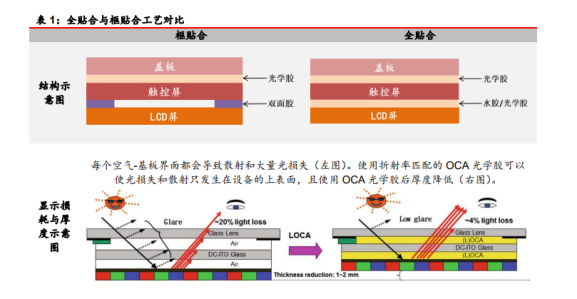

OCA光学胶和触控屏全贴合技术有着密不可分的关系。屏幕通常可以分成三部分,从上到下依次是盖板玻璃、触控屏及显示屏,这三部分需要进行贴合,一般来说需要两次贴合 ——在盖板玻璃与触控屏之间进行一次贴合、在显示屏与触控屏之间进行一次贴合。全贴合是指触摸屏与显示屏之间使用水胶光学胶(OCA)无缝黏合,其优势在于屏幕间没有空隙,能大幅降低光线反射、减少光线损耗从而提升亮度,增强屏幕的显示效果,且全贴合屏有更薄的机身。全贴合技术是目前高端智能手机与平板电脑面板贴合的主流发展趋势。

另一种主要贴合方式为框贴合,又称为口字胶贴合,即简单地以双面胶将触摸屏与显示屏的四边粘起来,两块屏中间留有空隙。框贴合虽然技术难度低、成本低,但其问题在于显示效果较差,且屏幕间有空隙,容易受 灰尘、水汽污染。

在全贴合技术中,根据触控线路位于整体堆叠结构中所处位置的不同,屏幕结构可以分为盖板-触控屏-显示屏、盖板 (集成触控)-显示屏、盖板-显示屏(集成触控)。

在不同结构下, OCA 光学胶的应用位置和层数也略有区别。我们认为盖板-触控屏 -显示屏(传统 G/G、GFF 屏幕)由于没有将盖板、触控屏、显示 屏合并,因此该结构厚度最大;如果将触控集成到了玻璃盖板上 (OGS 屏幕),或者将触控集成到了显示屏中,则屏幕厚度相对减 小。盖板-显示屏(集成触控)结构进一步分为 On-cell 和 In-cell, On-cell 将触控模组嵌入到了显示模组中的偏光片和滤光片之间, 而 In-cell 将触控模组嵌入到了液晶层与 TFT 晶体管之间,是最薄的结构。

OCA 产业链环节包括“原材料→涂布&模切→触控显示模组 →终端设备”。OCA 光学胶主要由胶黏剂和膜材料共同组成,其中膜材料分为 PET 聚酯薄膜、PO 聚酯薄膜、其他膜材料,而胶材料分为丙烯酸压敏胶、聚氨酯压敏胶、其他胶材料;中游厂商首先将胶材料涂布于膜材料上,然后进行模切等加工程序,最终成品提供给下游厂商;OCA 光学胶下游主要为触控显示模组厂商。OCA 光学胶可应用于面板、偏光板、触摸屏、电子纸及光学镜头等零部件,最终用于智能手机、平板电脑、可穿戴设备、车载显 示等终端产品。同时 OCA 光学胶也可用于生产部分半导体产品, 但占比相对较小。

二、柔性 OLED、车载显示带来新的市场需求

OCA光学胶的下游市场有望于 2024 年稳步复苏— —奥维睿沃预测2024 年全球TV出货量同比小幅增长1.5%、集邦咨询预计2024年全球显示器出货量有望同比增长 2%、Canalys预计2024年全球PC出货量将同比增长8%、群智咨询预计 2024年全球平板电脑出货量有望增长4.1%;同时,我们看好柔性 OLED、 车载显示等市场带来的新增量。

【1】曲面屏、折叠屏对 OCA 光学胶提出了新的要求

OLED具有可弯曲的特点,可以用作柔性显示器。OLED显示 器可以分为刚性OLED及柔性OLED。2008年,OLED显示屏首次在智能手机上应用,此时OLED需要制作在玻璃基板上;制作在玻璃基板上的OLED不具有可弯曲的性质,因此称之为刚性OLED。当OLED使用聚酰亚胺作为基板、使用薄膜封装代替玻璃封装后,OLED柔性屏出现。

常见的OLED柔性屏有曲面屏、折叠屏等。2014 年,世界上 第一款严格意义上的曲面屏手机——三星 Galaxy Note Edge 诞生, 该款手机为单曲面屏,即左边仍保留直屏设计,仅在屏幕一侧边 缘有大弧度弯曲;2015 年,三星紧跟发布了双曲面屏手机 Galaxy S6 Edge,从此开启了长达近 10 年的双曲面屏时代;2016 年,vivo 发布了国产机中第一款使用曲面屏的手机。折叠屏方面,2018 年柔宇发布了全球第一款折叠屏手机,三星在2019年2月紧跟发布 Galaxy Fold,我们认为近年来折叠屏手机的影响力在逐步提升。

刚性 OLED对OCA光学胶的要求类似于LCD,但柔性OLED 对OCA光学胶性能有着不同的要求。在柔性显示器件中,柔性 膜、AMOLED模组、圆偏光片、触控层、盖板层之间均需要通过柔性OCA粘接。柔性OLED显示器对OCA的要求区别于刚性显示屏。根据3M公司的数据显示,对于折叠半径在1-5毫米范围内的情况,OCA需要在至少100000次动态折叠后保持其光学和机械特性,以达到平均3-5 年的使用寿命要求;同时,经过10天保持闭合后展开时,OCA需要能够快速且完全恢复原状;另外,在20℃至 85℃温度范围内,OCA需要保持上述机械性能。

【2】柔性、可折叠OLED智能手机面板出货量持续攀升,有望带动柔性OCA市场规模超40亿元

我们认为,在高端手机持续热销、折叠屏手机销量增长迅猛 等因素的带动下,柔性和可折叠面板的出货量有望持续攀升。DSCC预计,2023年/2024年OLED 智能手机柔性面板出货量有望分别同比增长23%/7%,2023年/2024年OLED智能手机可折叠面板出货量有望分别同比增长 46%/20%。

经测算,2024年 OLED智能手机柔性、可折叠面板所需 OCA 光学胶的面积有望实现2382万平方米,合计市场规模有望超过 40 亿元,同比增长约 8%。测算假设如下:

所需层数:据3M披露的柔性OLED显示面板简图可知, 柔性 OLED显示面板或需要4 层OCA胶以粘结盖板、偏光片、触控层、AMOLED 屏体、柔性膜。

单层面积:假设 OCA 光学胶单层面积与手机屏幕面积的比例为 1:1。2023 年全球智能手机畅销机型前五位中,iPhone 14 的手机屏幕面积最小(104.89 平方厘米),我 们将 iPhone 14 的屏幕面积作为测算假设之一。同时,折叠屏手机分为横折与竖折,我们选取了两种典型折叠屏 机型作为参考:华为 Mate X5(横折,屏幕面积约为 222.01 平方厘米)和 vivo X Flip(竖折,屏幕面积约为 125.23 平方厘米)。21 世纪经济报道称,2023 年横折产品市场份额为 68.1%,假设该比例在 2022-2024 年保持不变,则可以通过加权平均计算出可折叠面板对应的单层 OCA 面积,约为 191.14 平方厘米。

OCA 单价:据展新股份招股说明书显示,2019-2021年公司每平方米 OCA 光学胶的平均售价为 187.34/196.44/ 172.57 元。基于上述数据,我们假设 OCA 单价为 185 元 /平方米。

【3】车载显示为新增量市场

车载触摸屏与笔记本电脑等消费类电子产品在性能要求方面 存在差异,或导致车载触摸屏对 OCA 光学胶的性能要求与其他显 示不同。莱宝高科投资者关系活动记录表显示,车载触摸屏除满 足基本的触控灵敏要求外,更注重安全性和可靠性,不追求 薄 化、无需搭配高画质显示屏、低功耗等性能要求,相应对外观造 型与汽车造型的完全匹配性(平面、曲面、3D 曲面等外观要求)、 更宽的温度适应范围、抗震动、使用寿命(一般要求 10 年以上) 等安全性、可靠性指标提出更严格的要求。基于以上区别,我们 认为,车载触摸屏对 OCA 光学胶的稳定性、可靠性、寿命或提出 了更高要求。据凡赛特联合创始人兼董事高昂分享,车载的 OCA 胶一般比较厚,目前是从 250 µm 厚度开始,最厚的可以达到 1 mm。

Omdia 数据显示 2023 年车载触控显示器出货量达到了 7460 万台,随着汽车日益向智能化、电动化、互联网化方向发展,我们认为车载触摸屏市场需求有望持续增长。同时,智能座舱趋势 推动中控屏向大屏化发展——Omdia 数据显示 2021 年大于 10 英 寸(含)的显示屏占车载触控显示屏出货量的比例是 37%,该比例在 2023 年增长到 58.5%。我们认为车载触摸屏需求提升且面积 加大有望共同带动 OCA 光学胶市场成长。

三、市场被海外巨头垄断,国产替代任重而道远

OCA 光学胶高端市场主要被海外巨头垄断,国产 OCA 光学 胶在全国返修市场实现突破。据斯迪克公告披露,OCA 光学胶市场主要被海外巨头垄断,美国 3M、德国德莎、日本三菱、日东电工、韩国 LG、SKC、SDI、中国台湾长兴科技等海外品牌占据主流市场。近年来国内厂商不断发力,随着自主研发技术不断突破, OCA 光学胶国产化趋势越来越明显,在 OCA光学胶领域,全国的返修市场已逐渐接受国产替代进口。然而,在高端市场占有率方面,国产产品与海外产品仍存在较大差距。

我们认为,OCA 国产化道路上还存在以下亟待解决的问题:

【1】OCA 光学胶生产技术难度较大,我国企业技术水平需持 续提升。据势银膜链报道,在 OCA 光学胶的生产过程中,胶水高 分子合成和涂布工序的质量控制决定了光学胶产品的基本性能, 对材料供应商的高分子胶水聚合技术以及无尘涂布、固化等工艺 的控制水平有较高的要求;鉴于显示屏图像的每个微米级像素点 分别穿透偏光片、OCA 光学胶、玻璃或柔性盖板后再呈现给人眼 视觉,因此对 密无尘模切加工厂商在环境洁净度、模具设计、 加工工艺等方面要求较高。因此,我们认为国产厂商的技术水平 仍需持续提升,否则可能导致产品生产良率偏低、设计产能和实 际产能差距较大。

【2】新兴领域需持续布局。据凡赛特联合创始人兼董事高昂 先生分享,当前在全贴合 OCA 方面,凡赛特与三菱、3M 的产品 都可以满足客户的需求,然而在新的应用场景下,3M 基本上处于 绝对领先地位,而其余厂商基本处于验证开发阶段。因此,我们 认为,国内厂商需要把握折叠屏、车载等新兴领域的机会,持续 推动新兴领域中国产产品渗透率的提升。

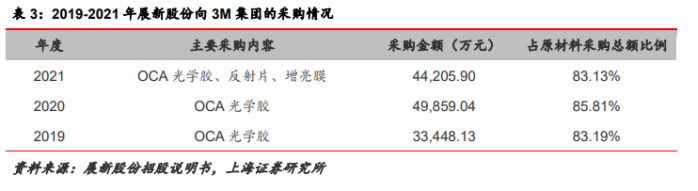

【3】原材料亟待自主可控。据展新股份招股说明书披露,公 司依赖从 3M 集团采购 OCA 光学胶原材料,其中 2019-2021 年公 司从 3M 采购光学胶占光学胶原材料采购总额的比例分别为 97.43%、99.91%和 99.23%,占比较高;同时,OCA 光学胶、离 型膜、保护膜合计采购金额占采购额的比例接近 90%。OCA 离型 膜是 OCA 光学胶的主要原材料之一,据大连热电公告披露,OCA 离型膜等高端领域光学基膜主要由东丽、三菱、SKC 等日韩企业 垄断,共占据全球约 80%的市场份额。我们认为,主要原材料被 海外企业垄断,可能导致相关企业利润空间较小,同时,如果出 现 3M 等供应商停止供货这一极端现象,相关企业可能将直接面临 停产停业等最坏结果。

我们认为,国内企业有望通过积极配合客户联合研发,加快 国产替代过程。势银膜链研究显示,OCA 在整个触控屏中成本占 比很小,要求较高;另外,因为 OCA 光学胶在设备显示屏中广泛 应用,而目前在 LCD 液晶显示器领域国内企业全球市占率超过 70%,在 OLED 面板领域国内企业产能全球占比为 43.7%,所以 我们认为海外为了保证自身面板供应,不太可能限制 OCA 光学胶 的进口。基于以上两个原因,我们认为下游客户可能对于国产 OCA 光学胶导入的积极性偏弱。加之,OCA 光学胶验证周期相对 较长——凡赛特联合创始人兼董事高昂先生分享称,按照他的经 验,全新的企业想要进入一个新的 OCA 应用领域需要两年及以上 的时间,如果企业在进入新应用之前已经拥有成熟的产品,现在 想要推出新的产品给客户验证,基本上需要 1 年的时间。对于成熟 市场而言,市场供应较为充足,国内企业如果想实现国产替代, 其产品可能需要在价格、服务、性能等方面优势非常突出,替代 过程或相对较长;然而对于新兴领域,市场仍处于较为缺货的阶 段,我们认为国内厂商或可以紧密配合下游厂商进行联合研发, 从而加快国产替代过程。